![]()

ในช่วงสุดสัปดาห์ที่ผ่านมา เกิดเหตุการณ์ที่ผู้มีบัญชีธนาคารหลายรายถูกหักเงินออกไปจากบัญชีในลักษณะจำนวนน้อย ๆ แต่เกิดขึ้นถี่เพื่อหลีกเลี่ยงการแจ้งเตือนจากธนาคาร โดยคืนวันที่ 17 ตุลาคม 2564 ธนาคารแห่งประเทศไทย และสมาคมธนาคารไทยได้ตรวจสอบเบื้องต้นพบว่า “มิได้เกิดจากการรั่วไหลของข้อมูลจากธนาคาร แต่เป็นรายการที่เกิดจากการทำธุรกรรมชำระค่าสินค้า และบริการกับร้านค้าออนไลน์ที่จดทะเบียนในต่างประเทศเป็นส่วนใหญ่ และไม่ใช่แอปดูดเงินตามที่ปรากฏเป็นข่าว”

ล่าสุด ผู้มีบัญชีธนาคารหลายรายยังคงถูกหักเงินต่อเนื่อง ทั้งจากการชำระสินค้าผ่าน EDC และบัญชีโฆษณาในระบบของเฟซบุ๊ก โดยธุรกรรมดังกล่าวอาจเกิดจากข้อมูลส่วนตัว เช่น เลขที่บัตร เลขหลังบัตร (CCV) หลุดออกไป การป้องกันตนเองที่ทำได้ในขณะนี้คือ “การปรับวงเงินการทำธุรกรรม”

วิธีการปรับวงเงินการทำธุรกรรม

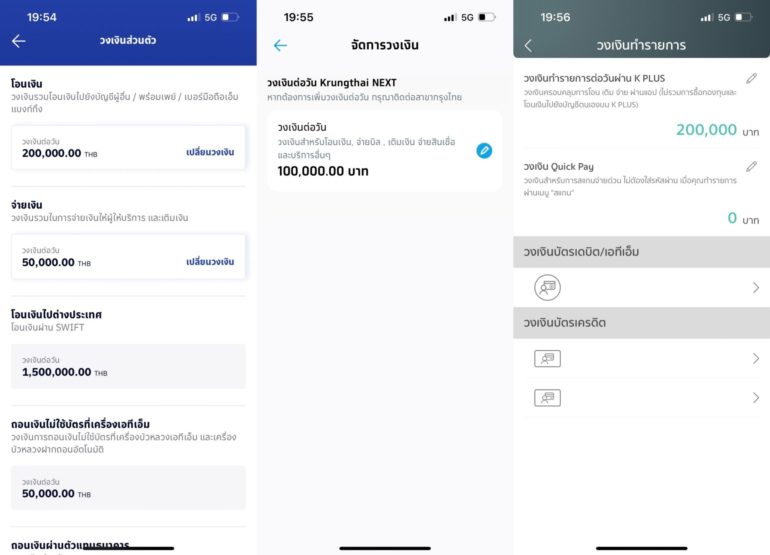

บัตรเครดิตและบัตรเดบิตบางธนาคาร สามารถปรับวงเงินการทำธุรกรรมได้ด้วยตนเองผ่านแอปพลิเคชัน โดยส่วนใหญ่แล้วจะอยู่ในเมนูตั้งค่า > เลือก “วงเงิน” > เลือก “วงเงินบัตรเดบิต” โดยเราสามารถปรับวงเงินลงให้เหลือเป็นศูนย์ได้เพื่อปิดการใช้งานบัตรเดบิต (ในกรณีที่ใช้บัตรเดบิตเป็นบัตร ATM ร่วมด้วย เรายังสามารถใช้งานบัตรในการถอนเงิน-ฝากเงินได้ตามปกติ แต่คุณสมบัติของบัตรเดบิตที่ใช้ทำธุรกรรมออนไลน์จะไม่สามารถทำได้)

ในส่วนของบัตรเครดิต บางธนาคารจะอนุญาตให้เรา “ล็อกบัตรเครดิต” ได้ เพื่อหยุดการใช้วงเงิน กล่าวคือเราจะไม่สามารถทำรายการใด ๆ ได้ แม้จะเป็นรายการหักอัตโนมัติก็ตาม ในกรณีที่แอปพลิเคชันไม่มีเมนูนี้ เราสามารถติดต่อธนาคารเจ้าของบัตรเพื่ออายัติบัตรได้ หากเรารู้สึกไม่สบายใจหรือต้องการหยุดการทำธุรกรรมที่ถูกหักเงินต่อเนื่อง (ส่วนใครที่ผูกบัญชีเพื่อหักรายการอัตโนมัติไว้ กรุณาตรวจสอบหรือเปลี่ยนแปลงการช่องทางชำระเงิน เพื่อให้สินค้าและบริการที่ต้องหักบัญชีอัตโนมัติยังสามารถใช้งานต่อไปได้ เช่น บริการสตรีมมิง, เบี้ยประกัน ฯลฯ)

ตัวอย่างวิธีการล็อกบัตรเครดิตผ่านแอปพลิเคชัน

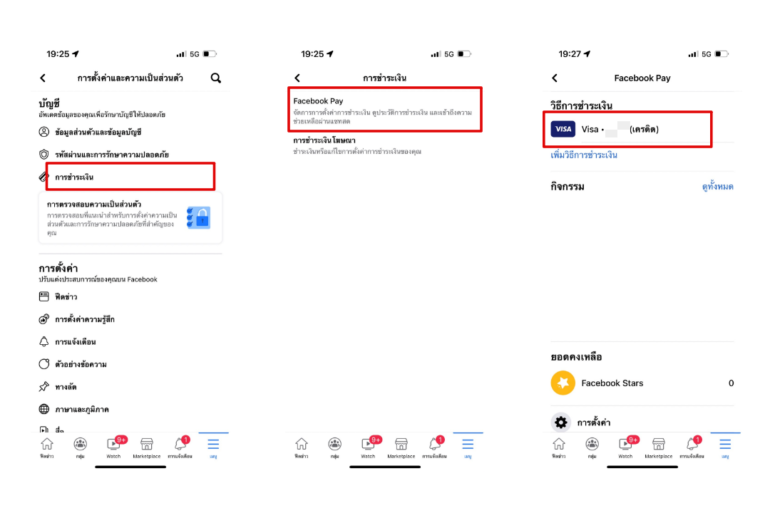

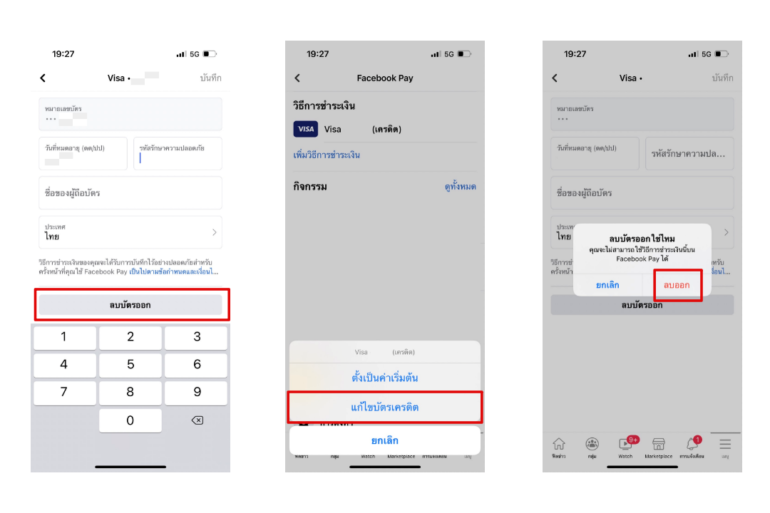

วิธียกเลิก Facebook Pay และรายการหักเงินบัญชีโฆษณา

ผู้มีบัญชีธนาคารหลายรายถูกหักเงินจากรายการ “บัญชีโฆษณา” ในระบบเฟซบุ๊ก เนื่องจากข้อมูลบัตรเครดิตรั่วไหล ทำให้ถูกหักเงินจากบัญชีโฆษณา โดยวิธีการยกเลิกการผูกบัตรเครดิตไว้กับ Facebook Pay และบัญชีโฆษณาสามารถทำได้โดยเข้าไปที่ “วิธีการชำระเงิน” > เลือกบัตรเครดิตหรือบัญชีธนาคารที่เราต้องการลบออก > เลือก “แก้ไขบัตรเครดิต” > เลือก “ลบบัตรออก” เพียงเท่านี้เฟซบุ๊กก็จะไม่สามารถหักเงินค่าบริการได้อีกต่อไปแล้ว

วิธียกเลิก Facebook Pay

วิธียกเลิก Facebook Pay

วิธียกเลิก Facebook Pay

วิธีป้องกันการถูกหักเงินจากบัญชีอัตโนมัติ (ฉบับเริ่มต้นใหม่)

หลายวิธีการที่กำลังจะแนะนำต่อไปนี้ อาจแก้ไขไม่ทันแล้วหากเราถูกหักเงินไป แต่เราสามารถตั้งต้นใหม่ได้ เพื่อตั้งค่าการทำธุรกรรมออนไลน์ให้ปลอดภัยมากขึ้นสำหรับอนาคต (ถ้าจะบอกให้เลิกใช้ธุรกรรมออนไลน์ในยุคนี้คงไม่ได้จริง ๆ เพราะเงินสดสามารถส่งต่อและแพร่กระจายเชื้อโรคได้)

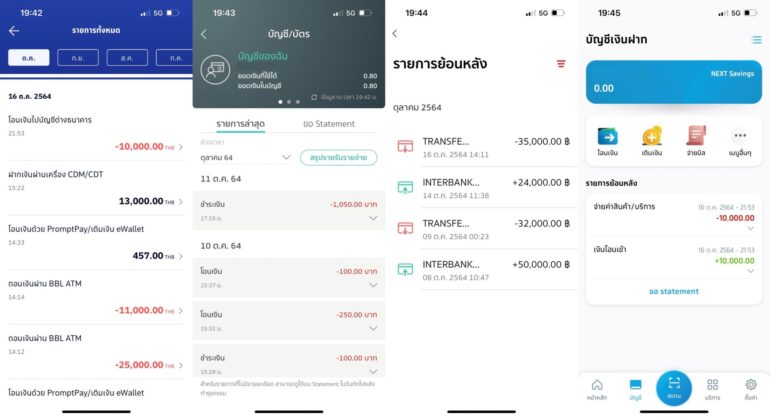

1. ตรวจสอบรายการธุรกรรมอย่างสม่ำเสมอ

เป็นเรื่องง่าย ๆ ที่หลายคนละเลย เนื่องจากไว้วางใจกับระบบการแจ้งเตือนจากธนาคาร แต่เหตุการณ์ครั้งนี้ก็สะท้อนให้เห็นแล้วว่า ระบบการแจ้งเตือนจากธนาคารนั้นมีช่องโหว่ ในกรณีที่รายการหักบัญชีมีจำนวนเงินน้อย ๆ หรือไม่ถึงเกณฑ์ที่ธนาคารกำหนดก็จะไม่มีการแจ้งเตือน ซึ่งสาเหตุนั้นก็มาจากการป้องกันการแจ้งเตือนที่มากเกินไปนั่นเอง เราจึงควรตรวจสอบรายการธุรกรรมด้วยตนเองอย่างสม่ำเสมอ โดยเฉพาะรายการธุรกรรมของบัตรเดบิตที่เป็นการหักเงินจากบัญชีโดยตรง ส่วนรายการธุรกรรมของบัตรเครดิตนั้น หากเราพบสิ่งผิดปกติ ยังสามารถดำเนินการยกเลิกรายการธุรกรรมได้ โดยที่ความเสียหายยังไม่เกิดขึ้นนั่นเอง

ตรวจสอบรายการธุรกรรมได้อย่างสม่ำเสมอผ่านแอปพลิเคชัน

2. อ.ค.ว.ย. ก่อนดาวน์โหลดและกดยอมรับเงื่อนไขแอปพลิเคชัน

หลายคนอาจจะงงว่าแอปพลิเคชันเพื่อความสนุกต่าง ๆ จะมาล้วงข้อมูล หรือแฮกบัญชีธนาคารของเราได้อย่างไร? คำตอบคือ “การกดยอมรับเงื่อนไขการใช้งานแอปพลิเคชัน” นั่นเอง โดยก่อนที่จะกดยอมรับเงื่อนไข เราแนะนำให้คุณ

อ. อ่าน : เงื่อนไขมีอะไรบ้าง

ค. คิด : เงื่อนไขเหมาะสมกับการใช้งานแอปพลิเคชันไหม

ว. วิเคราะห์ : เงื่อนไขขอมากเกินไปหรือเปล่า เราจำเป็นต้องใช้แอปนี้หรือไม่ มีแอปอื่น ๆ ทดแทนไหม

ย. แยกแยะ : ตรวจสอบความน่าเชื่อถือของแอปพลิเคชัน

ในกรณีที่แอปพลิเคชันธนาคารขอสิทธิ์ในการเข้าถึงอัลบั้มรูปภาพเพื่อดาวน์โหลด “สลิป” หรือหลักฐานการทำธุรกรรมลงอัลบั้มรูปภาพนั้น ผู้เขียนคิดว่ายังเป็นสิ่งที่จำเป็น เนื่องจากสลิปสามารถใช้เพื่อตรวจสอบการทำธุรกรรมได้ ประกอบกับปัจจุบัน ธนาคารหลายแห่งได้ปรับปรุงให้สลิปมีคิวอาร์โค้ดเพื่อตรวจสอบหลักฐาน และลดทอนข้อมูลส่วนตัวที่ปรากฎบนสลิปลง เช่น ชื่อ-สกุล และเลขที่บัญชี โดยมีการปิดบังข้อมูลบางส่วนไว้ ทำให้มีความปลอดภัยมากขึ้น ทั้งนี้ ก็อยู่ที่เจ้าตัวแล้วว่าจะนำสลิปไปเผยแพร่ที่ไหนบ้าง ถ้าใช้หลักการ อ.ค.ว.ย. ก่อนลงมือทำอะไรก็น่าจะช่วยได้มากทีเดียว

3. แยกบัญชีเงินเข้า-เงินออก และจำกัดวงเงินการทำธุรกรรม

อันนี้เป็นวิธีส่วนตัวที่ผู้เขียนใช้งานจริง (ซึ่งปัจจุบันยังไม่พบรายการธุรกรรมผิดปกติใด ๆ) วิธีการคือ แยกบัญชีเงินเข้า-เงินออกให้ชัดเจน จำกัดวงเงิน และดูแลบัตรที่ผูกกับบัญชีอย่างสม่ำเสมอ

บัญชีเงินเดือน : สำหรับรับเงินเข้าเท่านั้น ทั้งการรับเงินเดือนและการรับโอนเงินจากผู้อื่น บัญชีนี้จะมีบัตร ATM ซึ่งพ่วงบัตรเดบิตไว้ แต่ผู้เขียนได้ปิดวงเงินบัตรเดบิตไม่ให้สามารถทำธุรกรรมได้ จึงมีสถานะเป็นแค่บัตร ATM ธรรมดา ส่วนวงเงินในการทำธุรกรรมนั้น จะจำกัดให้เพียงพอในการโอนออกต่อเดือนไปยังบัญชีอื่น ๆ โดยคงเหลือเงินจำนวนหนึ่งไว้เพื่อไม่ให้ถูกหักค่าธรรมเนียมรายปีเท่านั้น

– เคล็ดลับที่แนะนำคือ พยายามปัดเศษให้เป็นศูนย์เสมอ เพื่อให้จดจำได้ง่าย หากมีรายการใดผิดปกติเกิดขึ้น เราจะรู้ได้ทันทีเมื่อเห็นยอดเงินในบัญชี

หลายธนาคาร อนุญาตให้เราจัดการวงเงินได้เองผ่านแอปพลิเคชัน (ส่วนใหญ่สามารถปรับแต่งได้ในเมนูตั้งค่า)

บัญชีใช้จ่าย : จะได้รับเงินจากบัญชีเงินเดือนเท่านั้น (โอนหาตัวเอง) แล้วนำบัญชีนี้ไปใช้จ่ายในชีวิตประจำวัน ไม่มีการทำบัตร ATM และบัตรใด ๆ ร่วม ใช้การถอนเงินจากแอปพลิเคชันเท่านั้น (ถอนเงินไม่ใช้บัตร) และจำกัดวงเงินการทำธุรกรรมค่อนข้างจำกัด (เนื่องจากเป็นบัญชีที่เงินออกได้)

– บัญชีนี้จะเป็นเพียงบัญชีเดียวที่ผูกกับรายการหักอัตโนมัติ กระเป๋าเงินอิเล็กทรอนิกส์ และแพลตฟอร์มอีคอมเมิร์ซต่าง ๆ โดยกรณีที่ต้องการใช้บัตรเครดิตบนแพลตฟอร์มอีคอมเมิร์ซ ผู้เขียนจะใช้วิธีผูกและลบข้อมูลบัตรเป็นรายครั้งไป ส่วนหนึ่งเพื่อป้องกันการถูกหักอัตโนมัติ และอีกส่วนหนึ่งคือเพื่อไม่ให้เกิดการใช้จ่ายที่ “คล่องมือ” จนเกินไป

บัญชีเงินเก็บ : สำหรับรับเงินเข้าเท่านั้น ปิดวงเงินการถอนเงินออกทุกรายการ ไม่มีการทำบัตร ATM และบัตรใด ๆ ร่วม โดยบัญชีนี้จะเปิดการแจ้งเตือนทุกอย่างเพื่อรับทราบความเคลื่อนไหวของบัญชี เนื่องจากว่าบัญชีนี้มีการทำรายการค่อนข้างน้อย จึงเป็นบัญชีที่นับว่า “ไกลหูไกลตา” ผู้เขียนแนะนำให้บัญชีนี้ต้องมีแอปพลิเคชันเพื่อการตรวจสอบที่เข้าถึงง่ายและรวดเร็ว รวมถึงระบบ Call Center ของธนาคารที่เราเลือกใช้ ต้องติดต่อได้ง่ายและรอสายไม่นาน เนื่องจากบัญชีนี้จะมีเงินมากกว่าบัญชีอื่น ๆ

– เคล็ดลับที่แนะนำคือ พยายามปัดเศษให้เป็นศูนย์เสมอ เพื่อให้จดจำได้ง่าย หากมีรายการใดผิดปกติเกิดขึ้น เราจะรู้ได้ทันทีเมื่อเห็นยอดเงินในบัญชี

บัญชีบัตรเครดิต (ถ้ามี) : เป็นบัญชีสำหรับจ่ายค่าบัตรเครดิตเท่านั้น โดยเป็นบัญชีที่ผูกข้อมูลกับบัตรเครดิตโดยตรง และจะได้รับเงินเข้าจากบัญชีเงินเดือน เดือนละหนึ่งครั้ง เพื่อนำไปจ่ายบัตรเครดิต บัญชีนี้เหมาะสำหรับคนที่มีบัญชีธนาคารเดียวกับบัตรเครดิต เพื่อหลีกเลี่ยงค่าธรรมเนียมในการจ่าย แต่บางคนอาจไม่มีความจำเป็นที่ต้องมีบัญชีนี้ หากดำเนินการจ่ายค่าบัตรเครดิตผ่านช่องทางอื่น ๆ

Created by jcomp

กระเป๋าเงินอิเล็กทรอนิกส์ (ถ้ามี) : ในกรณีที่มีกระเป๋าเงินอิเล็กทรอนิกส์ เราสามารถจำกัดวงเงินการใช้งานได้เหมือนกับบัญชีธนาคาร หรือหากไม่อยากจำกัดวงเงิน ในกรณีของผู้เขียน คือโอนเงินเข้ากระเป๋าเงินอิเล็กทรอนิกส์เท่าจำนวนเงินที่จะทำรายการเท่านั้น หรือหากเป็นการใช้จ่ายที่ร้านสะดวกซื้อ ผู้เขียนจะใส่เงินไว้ให้เพียงพอต่อการใช้จ่ายสำหรับ 3-5 วันเท่านั้น ไม่มากไปกว่านี้ เพื่อควบคุมรายการใช้จ่าย และตรวจสอบการใช้งานได้ง่าย

อาจเป็นวิธีการที่ดูเหมือนยุ่งยากและต้องใช้การตรวจสอบตลอดเวลา แต่นี่คือสิ่งพื้นฐานในการดูแลเงินของเราให้อยู่รอดปลอดภัย (และตอนนี้ก็ยังปลอดภัยอยู่) ข้อดีอีกข้อของการมีบัญชีที่ต่างธนาคารกันคือ กรณีที่ระบบของธนาคารปิดปรับปรุง (หรือล่ม) เราก็จะมั่นใจได้ว่ายังมีเงินพอใช้จ่าย ซึ่งปัจจุบันธนาคารจะมีการแจ้งเตือนล่วงหน้าหากมีการปรับปรุงระบบ เราก็สามารถเตรียมความพร้อมและเงินสำรองล่วงหน้าไว้เพื่อใช้จ่ายได้นั่นเอง โดยเคล็ดลับอีกข้อที่ผู้เขียนใช้ในเลือกธนาคารผู้ให้บริการคือ ค่าธรรมเนียมการดูแลบัญชี/บัตร และความรวดเร็วในการติดต่อ Call Center นั่นเอง

————————————————————————————————————————————

ที่มา : Beartai / วันที่เผยแพร่ 18 ต.ค.2564

Link : https://www.beartai.com/brief/business/819893